은행세 도입 안팎

19일 발표된 ‘거시건전성 부담금’ 도입 방침은 지난 6월 토론토 주요 20개국(G20) 정상회의에 즈음해 은행 부담금제 도입을 사실상 확정<서울신문 6월 1일자 9면>했던 실행 방안을 구체화한 것이다. 영국, 프랑스 등의 ‘은행 부담금’(Bank Levy)이 국내에도 도입되는 것으로 정부가 이름을 바꿨다. 정부는 내년 2월 외국환거래법 개정안을 국회에 제출해 하반기부터 시행할 방침이다.

연합뉴스

19일 과천정부청사에서 열린 ‘거시건전성부담금 도입 방안’에 대한 합동 기자회견에서 임종룡 기획재정부 1차관이 내년 하반기부터 ‘은행부담금’을 부과한다고 발표하고 있다.

연합뉴스

연합뉴스

거시건전성 부담금 제도는 지난해 9월 피츠버그 G20 정상회의에서 위기대응 재원에 대한 금융권 분담 방안으로 모습을 드러낸 이후 줄곧 ‘은행세’ 또는 ‘은행 부담금’으로 불려왔다. 금융위기에 따른 손실을 위기의 원인 제공자인 금융권에 부담시켜야 한다는 게 최초 논리였다.

그 후 캐나다와 호주 등이 거세게 반발하면서 토론토 G20 정상회의에서는 국가별로 알아서 하기로 결론이 나고 미국에서도 흐지부지되면서 주춤하는 모습이었다.

더욱이 선진국의 저금리 정책이 이어지고 특히 미국의 2차 양적완화 조치로 넘쳐나는 글로벌 유동성이 우리나라를 비롯한 신흥국으로 밀려드는 상황은 정부가 거시건전성 확보를 위한 최소한의 안전장치가 필요하다고 판단하게 만들었다.

이번 조치로 지난 6월 발표된 선물환 포지션 한도 제도와 의원입법으로 1년 반 만에 되살아난 외국인 국채·통화안정채권 투자에 대한 이자소득세 원천징수 제도에 이어 정부의 자본 유·출입 3대 규제가 일단 완성됐다.

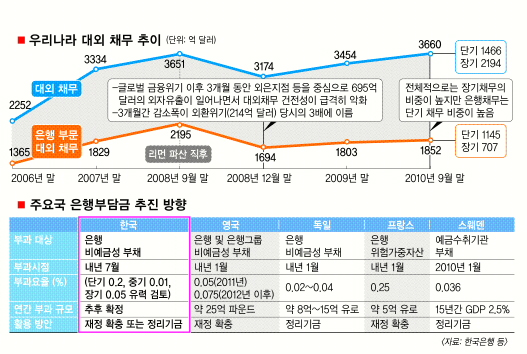

우리나라의 제도는 다른 나라의 은행 부담금과 차이를 보인다. 도입 목적이 우리나라는 거시건전성을 높이기 위한 것인 반면 영국, 독일, 프랑스 등 유럽 국가에서는 금융기관의 지나친 자산 확대를 억제하고 재정을 확충하기 위한 것이다. 명칭을 은행 부담금 등이 아니라 거시건전성 부담금으로 정하고 부과대상도 유럽처럼 비예금부채 전체가 아니라 비예금 외화부채로 한 이유다.

임종룡 기획재정부 제1차관은 “대외적으로 자본통제 수단이 아닌 거시경제 여건과 위험요인에 선제적으로 대응하기 위한 건전성 조치”라면서 “금융회사나 기업의 경영 안정을 가져올 수 있는 반면 이들에게 실질적인 부담은 별로 안 될 것으로 본다.”고 말했다.

우리나라는 외채 만기별로 부과요율을 차등화했다. 아직 확정되지는 않았지만 정부는 단기외채(1년 이내)에는 20bp(0.2%), 중기외채(1~3년)에는 10bp(0.1%), 장기외채(3년 초과)에는 5bp(0.05%)를 부과하는 방안을 검토 중이다. 1bp는 국제금융시장에서 금리나 수익률을 나타내는 데 사용하는 기본단위로 100분의1%를 의미한다. 단기외채의 장기화를 유도한다는 정책 효과를 염두에 둔 것이다. 단기 차입에 한정하지 않은 것은 1년 이내로 국한할 경우 366일짜리 차입이 늘어나는 부작용을 예상한 것이라고 정부는 설명했다. 시장은 부담금이 환율에 미치는 영향은 적을 것이라고 판단한다. 한 외국계 은행 딜러는 “은행 부담금 도입 방침은 이미 여러 차례 나왔던 얘기”라면서 “문제는 요율이지만, 요율이 정해지지 않았으니 시장이 즉각 반응하는 일은 없을 것”이라고 말했다.

하지만 일부에서는 정부가 예시한 대로 단기외채에 0.2%를 물린다면 시장이 적잖게 움직일 것으로 분석했다. 한 은행 딜러는 “단기외채에 0.1% 정도 부과될 것이라는 전망이 대세였다.”면서 “정부의 예시가 현실화된다면 (달러)유동성이 축소돼 달러 가치(원·달러 환율)가 상승할 수 있다.”고 말했다.

유영규기자 whoami@seoul.co.kr

2010-12-20 15면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지