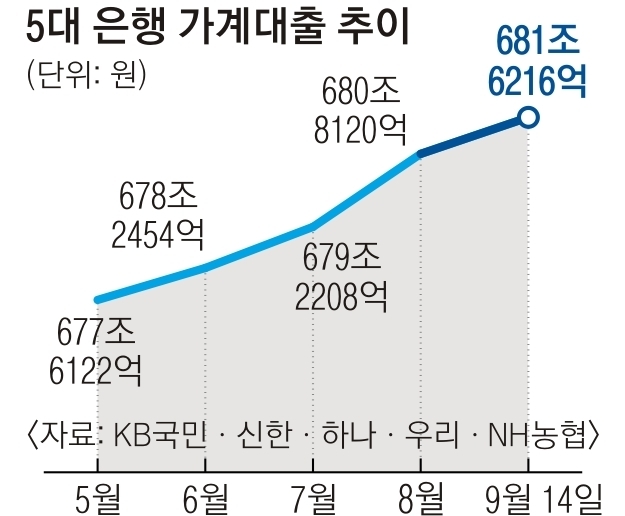

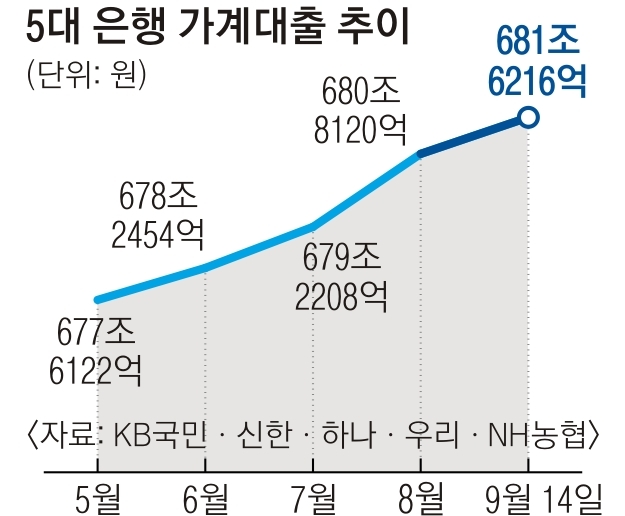

5대 은행 대출 681조 6216억원

주담대만 6000억원 이상 늘어나

‘보증금 반환용’ 수요 증가 전망도

17일 금융권에 따르면 5대 은행(KB국민·신한·하나·우리·NH농협)의 가계대출 잔액이 681조 6216억원(14일 기준)으로 지난달 말(680조 8120억원)보다 8096억원 증가했다. 지난 5월 이후 5개월 연속 증가세다. 이 추세대로면 9월 증가폭이 지난달(1조 5912억원) 증가폭을 웃돌게 된다. 주택담보대출(주담대)이 대출 증가를 이끌었다. 지난달 말 514조 9997억원이었던 주담대는 이달 14일까지 515조 6173억원으로 6000억원 넘게 불었다.

감소세였던 신용대출도 꿈틀대고 있다. 같은 기간 5대 은행 신용대출은 108조 4171억원에서 108조 7616억원으로 3445억원 늘었다. 이달 말까지 증가세가 유지되면 2021년 11월(3059억원 증가) 이후 1년 10개월 만에 반등하게 된다. 이와 관련해 은행 관계자는 “신용대출은 투자 수요에 크게 영향을 받는다. 자금이 다시 부동산·주식 등 자산시장으로 이동하는 것으로 추정된다”고 밝혔다.

5대 은행의 흐름으로 비춰 봤을 때 전체 은행과 은행을 포함한 전 금융권 가계대출 증가세도 4월 이후 이달까지 6개월째 이어질 가능성이 커졌다. 최근 한국은행과 당국에 따르면 지난달 은행권 가계대출은 6조 9000억원, 은행을 포함한 전 금융권 가계대출은 6조 2000억원 늘었다. 특히 은행권 증가폭이 2021년 7월의 9조 7000억원 이후 2년 1개월 만에 가장 컸다.

전세보증금 반환용 주담대 수요도 향후 가계대출 관리에 큰 걸림돌이 될 것으로 우려된다. 전세 시세가 기존 전세보증금 수준보다 낮은 ‘역전세’가 급증하면서 모자란 보증금을 메우려는 집주인의 대출이 올해 하반기 이후 크게 늘어날 가능성이 있기 때문이다.

한은 분석에 따르면 올해 4월 기준 잔존 전세계약 가운데 역전세 위험 가구의 비중은 서울, 비수도권, 경기·인천 지역에서 각각 48.3%, 50.9%, 56.5%에 이른다. 특히 역전세 상태 계약 만기가 올해 하반기와 내년 상반기에 각각 28.3%, 30.8% 집중돼 있다. 역전세 상태 주택의 현재 전셋값은 기존 보증금보다 평균 7000만원 정도 적었다. 5대 은행의 전세보증금 반환용 주택담보대출 신규 취급액도 올해 1월 4717억원에서 지난달 7255억원으로 54% 불었다.

한은은 지난 14일 국회에 제출한 ‘통화신용정책 보고서’에서 “단기적으로 연초부터 이어진 주택 매매 확대, 하반기 아파트 입주·분양 예정 물량 증가, 임대인 보증금 반환 대출 수요 등이 가계대출 증가 요인으로 작용할 것”이라고 밝혔다.

다만 당국이 50년 만기 주담대를 가계대출 급증의 원인으로 지목해 집중 점검하고, 은행들도 50년 만기 주담대에 연령제한을 걸거나 총부채원리금상환비율(DSR) 산정 기준을 조정해 한도 축소에 나선 만큼 이달 말 주담대 증가폭이 완화될 가능성은 있다.

KB국민은행과 우리은행은 최근 50년 만기 상품의 DSR 산정 과정에서 만기를 40년으로 제한했다. 하나은행 역시 지난 14일 오후 6시부터 보금자리론을 제외한 주택담보대출 최장 만기를 50년에서 40년으로 줄여 사실상 50년 만기 상품을 없앴다.

2023-09-18 16면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지