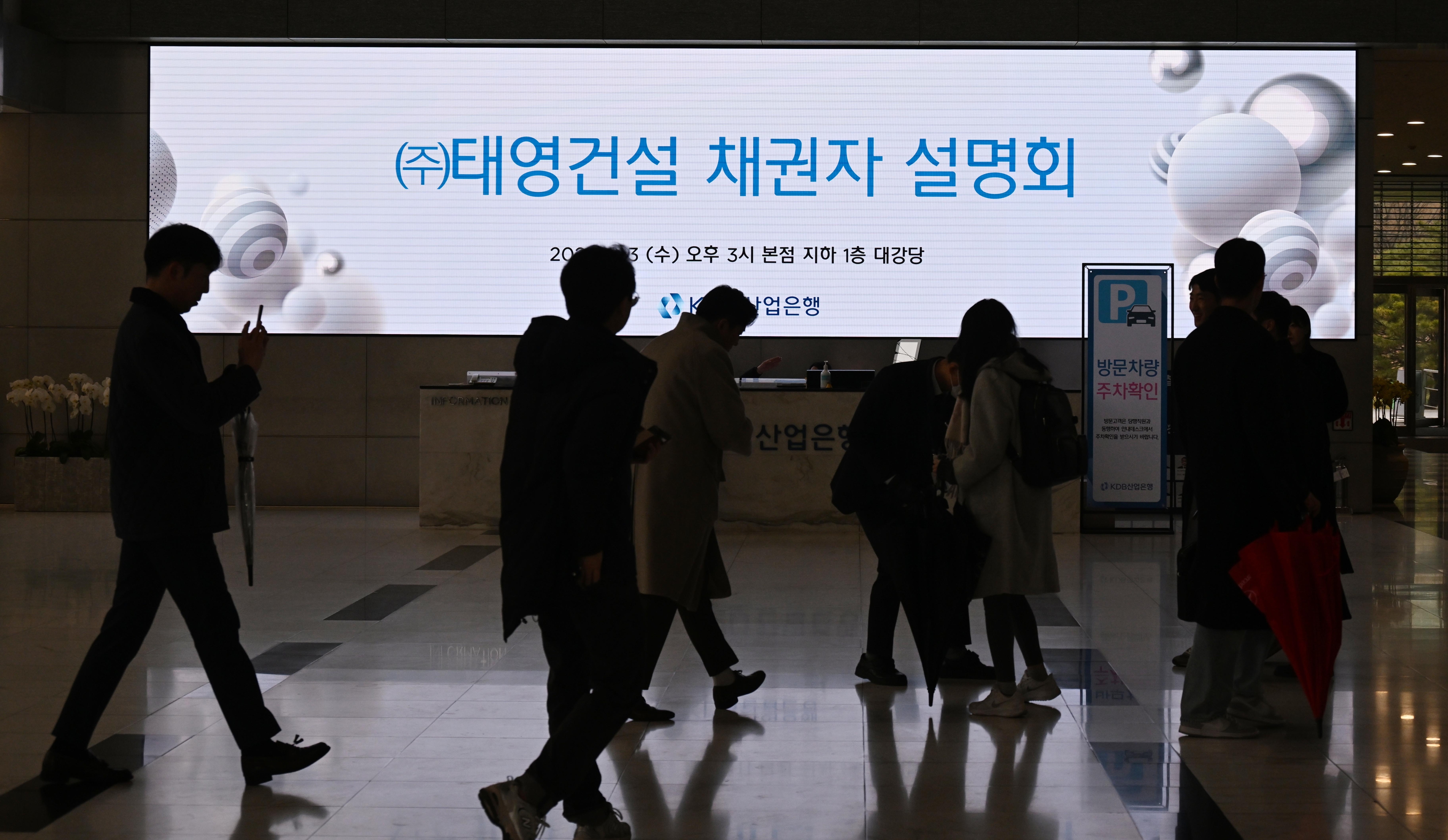

3일 태영건설 주채권은행인 산업은행은 오후 3시 산업은행 본점에서 채권단 400여 곳을 상대로 설명회를 열어 참석자들이 설명회장으로 이동하고 있다. 2024.1.3 안주영 전문기자

티와이홀딩스는 5일 윤석민 태영그룹 회장을 대상으로 416억원 규모의 신종자본증권(영구채)을 발행했다고 공시했다. 이율은 4.6%, 만기는 30년이다.

이는 윤 회장이 티와이홀딩스의 채권을 인수했다는 의미다. 업계에서는 신종자본증권 발행 규모가 윤 회장의 태영인더스트리 지분 매각 자금규모와 같다는 점에서 윤 회장이 이 신종자본증권을 대가로 지분 매각 자금을 출연한 것으로 보고 있다.

이는 윤 회장이 태영건설 지원에 사재를 출연한 것이 아니라 자신이 최대주주인 티와이홀딩스에 대출해줬다는 것을 의미한다. 이를 두고 윤 회장이 안정적인 자금 회수를 위해 일종의 우회로를 택한 것이 아니냐는 해석이 나온다.

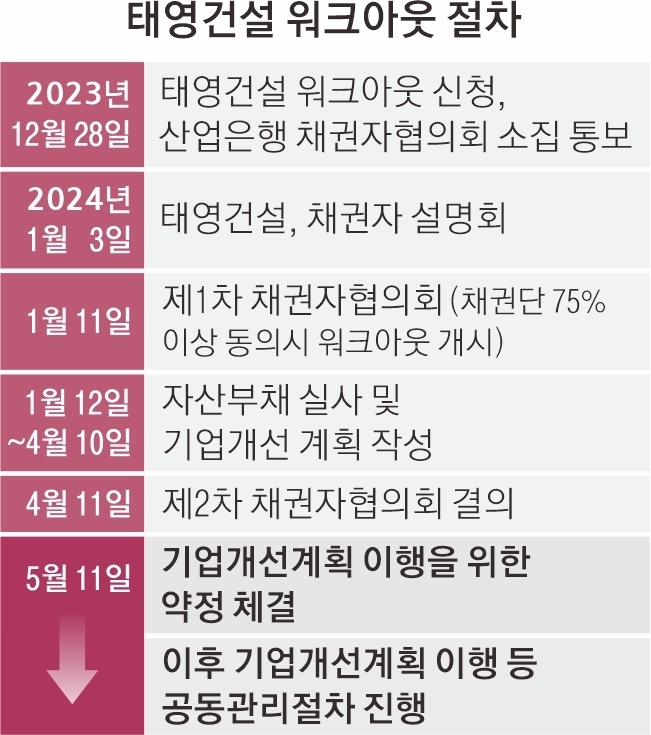

태영건설 워크아웃 절차

티와이홀딩스 측은 이에 대해 “태영건설에 투입된 윤 회장 자금의 성격을 명확히 하기 위한 것일 뿐”이라며 일각의 사재 대출 의혹을 반박했다. 티와이홀딩스 관계자는 “윤 회장이 출연한 자금의 성격을 규정해야 하는데 증여는 증여세를 내야 해 돈이 줄어들고 대여는 윤 회장이 이자를 받아야 하는데 이자를 받을 상황도 아니어서 신종증권 발행을 택했다”고 설명했다. 이어 “특수관계자의 경우 세법상 이율이 4.6%로 정해져 있어 그렇게 표시됐을 뿐 신종자본증권은 원금이 아니라 이자도 안 줘도 된다”고 강조했다.

채권단이 태영에 자구계획 즉시 이행을 압박하는 상황에서 이번 채권 발행이 태영과 채권단간의 갈등을 더욱 심화시킬 것이란 전망이 나온다.

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지