이번주 ‘에디슨’ 법원 판단 나와

쌍방울·KG그룹 새 주인 후보로

진정성·자금동원력에 향배 달려

10일 업계에 따르면 ‘스토킹호스’ 방식으로 재매각을 추진 중인 쌍용차와 매각 주간사 EY한영회계법인은 이번 주 서울회생법원의 허가를 받은 뒤 다음주쯤 우선 매수권자(인수 예정자)를 선정할 것으로 보인다.

스토킹호스는 인수 예정자를 미리 선정해 놓은 뒤 공개 입찰을 붙이는 매각 방식이다. 주간사는 자금력 등을 고려해 인수 예정자를 선정하지만, 입찰 과정에서 인수 예정자보다 더 좋은 조건을 제시하면 인수자가 교체된다. 재매각이 시급한 만큼 이런 방식이 선택된 것으로 보인다. 쌍용차는 오는 10월 15일까지 법원으로부터 회생계획안 인가를 받아야 한다.

쌍용차 새 주인 후보는 쌍방울과 KG그룹으로 압축되는 분위기다. 쌍방울의 특장차 제조 계열사 광림은 크레인, 소방차, 환경차, 도저 등을 생산하는 기업이다. 스포츠유틸리티차(SUV) 경쟁력을 갖춘 완성차 회사인 쌍용차를 인수해 시너지를 내겠다고 한다. 반면 KG그룹은 2019년 동부제철(KG스틸)을 인수했는데, 철강업과 자동차제조업이 전·후방 산업 관계에 있다는 점을 강조한다.

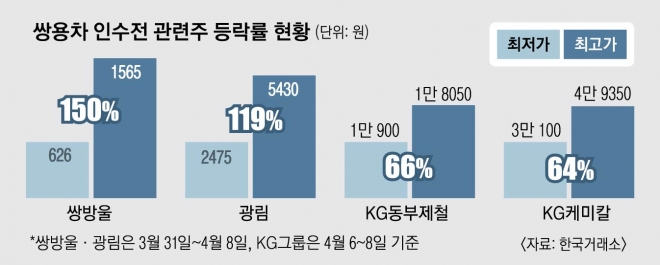

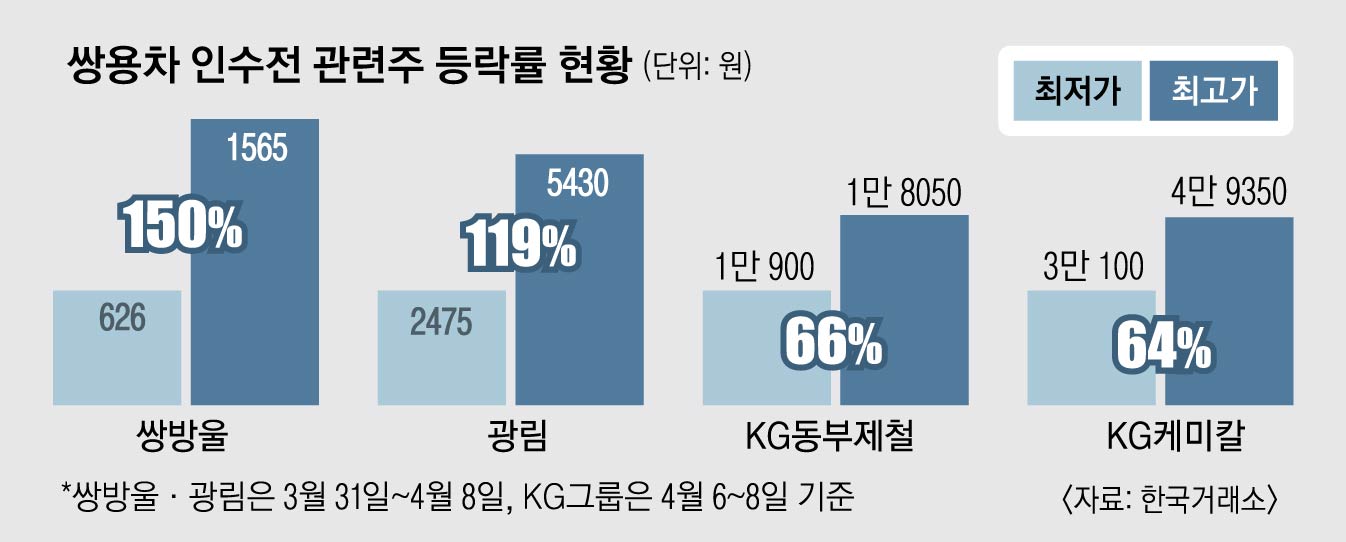

시장은 그러나 이들의 진정성에 물음표를 던지고 있다. 작은 소문만으로도 주가가 급등락하며 ‘쌍용차 인수전이 투기판이 됐다’는 지적이 나온다. 실제로 쌍방울은 인수 의사를 밝힌 뒤 계열사 미래산업이 보유 중이던 다른 그룹사(아이오케이) 주식이 급등하자 657만 6842주를 124억 1479만원에 처분하며 논란을 키웠다. 정은보 금융감독원장은 “최근 상장기업 인수를 통한 구조조정 과정에서 자본시장을 악용함으로써 시장의 신뢰성이 저하되고 투자자 등의 피해가 우려되는 상황이 발생하고 있다”면서 쌍용차 관련 불공정거래 혐의 조사 등의 조치를 주문했다.

핵심은 자금 동원력이다. 쌍용차는 약 1조 5000억원 정도의 빚이 있다. 회생채권 및 회생담보권 8352억원, 공익채권 7793억원 등을 합산한 규모다. 여기에다 운영자금과 지속적인 연구개발(R&D) 비용까지 꾸준한 투자가 필요하다. 자금력에서는 KG그룹이 다소 앞선다는 평가다. 지난해 KG케미칼은 매출 4조 9315억원에 영업이익 4671억원, KG스틸은 매출 3조 3547억원에 영업이익 2969억원을 기록했다. 반면 쌍방울은 광림을 비롯한 계열사 매출을 전부 합쳐야 4000억원 정도다.

업계 관계자는 “인수전에서 승리한다고 끝나는 게 아니다. 쌍용차라는 ‘밑 빠진 독’에 물을 붓는 것은 그때부터 시작”이라면서 “완성차 사업에 대한 비전과 의지를 가진 동시에 투자 여력이 없으면 자칫 ‘승자의 저주’에 빠질 수 있다”고 말했다.

2022-04-11 19면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지